港聞更多

中國新聞更多

焦點娛聞

體育報導

BEAUTY

保養程序沒問題,肌膚卻很暗沉?韓妞最新保養秘笈水乳濕敷法,肌膚每天都像喝飽水,只上防曬也很亮

最近天氣越來越熱,就知道夏天真的要到了吧!即使擦上防曬,肌膚仍然可能因爲受到陽光曝曬而暗沈乾燥。但別…

生活消閒

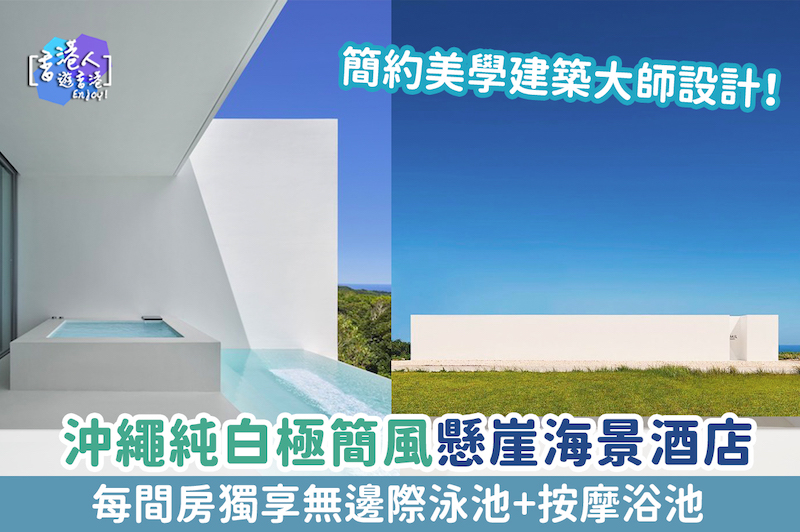

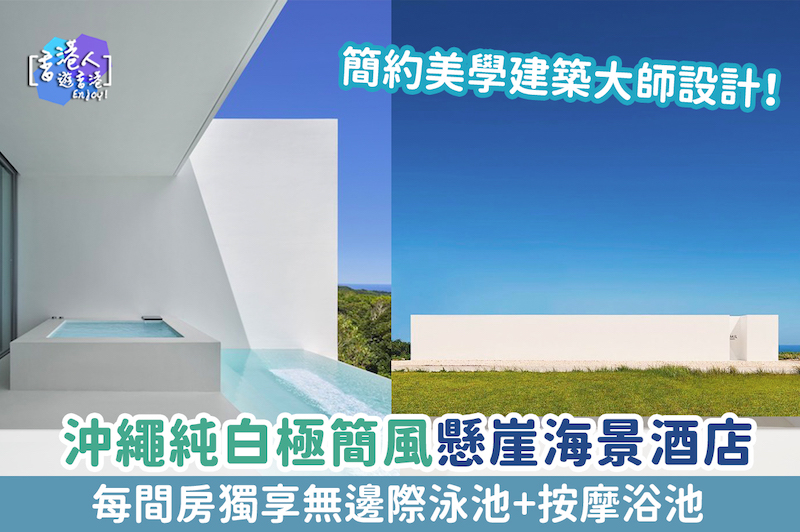

日本酒店:【極簡控注意!沖繩純白極簡風懸崖海景酒店 每間房獨享無邊際泳池+按摩浴池!】- EMIL NAKIJIN

日本酒店推介2024|沖繩純白極簡風懸崖海景酒店 每間房獨享無邊際泳池+按摩浴池EMIL NAKIJ…

SINA HONG KONG LIMITED

最近天氣越來越熱,就知道夏天真的要到了吧!即使擦上防曬,肌膚仍然可能因爲受到陽光曝曬而暗沈乾燥。但別…

日本酒店推介2024|沖繩純白極簡風懸崖海景酒店 每間房獨享無邊際泳池+按摩浴池EMIL NAKIJ…